住宅を購入する際には、住宅ローン控除が受けられます。

住宅ローンとふるさと納税の税金控除は所得税と住民税から控除されます。そのため、住宅ローン控除とふるさと納税を併用することは可能ですが、人によっては控除される金額が減少する可能性があります。

特に1年目は確定申告をしなければならないため、特に注意が必要になります。

ねね

ねね医療費控除等を行う場合も同様に注意が必要です!

控除(こうじょ)

本来払う必要がある予定の税金を減額されるということ

今回に記事では、「住宅ローン」と「ふるさと納税」を併用する際の注意点について、まとめて書いていこうと思います。

ふるさと納税をしており、住宅ローン控除との併用を考えているまたは、現在併用中の方の参考となれば幸いです。

- 「住宅ローン控除」と「ふるさと納税」について

- 住宅ローンとふるさと納税を併用する際の注意点

- ワンストップ特例制度について

住宅ローン控除制度とふるさと納税制度について

まず初めに、「住宅ローン控除制度」と「ふるさと納税制度」について大まかに説明していきます。

住宅ローン控除制度

住宅ローン控除制度とは、住宅購入を促進するため住宅を購入した際に税金の優遇を受けれる制度のことです。

詳細についてまとめている記事もあるので、気になる方はこちらの記事をどうぞ↓

ふるさと納税制度

ふるさと納税制度とは、地域社会にの活性化などを目的とした制度で納税者が選んだ自治体に寄付した場合、最低自己負担額2000円を除き、寄付金分が税金控除の優遇制度を受けれます。

そもそも、何故ふるさと納税制度ができたの?

多くの人が地方で生まれ育っていきますが、進学や就職を機に地方から離れ、都会に移動しその場所で納税を行っていきます。その結果都会は潤い、自分が育った故郷の自治体には税収が入らず衰退する可能性があります。

そこで、都会に住んでいても自分が生まれた故郷に貢献出来る様にしてもいいのではないかと言うところから始まり今に至るのです!

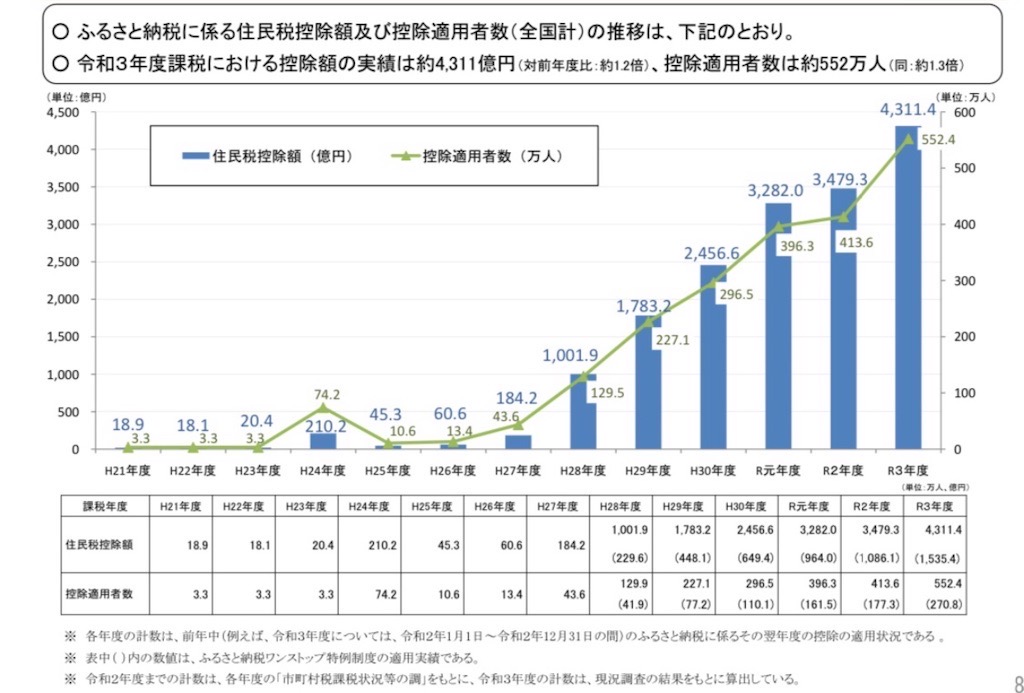

ふるさと納税に係る住民税控除額及び控除適用者数の推移

ふるさと納税は年々利用者が増加し、2021年6月では552万人の控除適用人数がいます。

個人の市町村民税の納税義務者数

詳細はこちら:令和2年度市町村税課税状況【総務省】

↑第2表|個人の市町村民税の納税義務者等に関する調より現在の納税者数(所得割)は、約5940万人なので、ふるさと納税利用率はおおよそ10.8%となります。

10人に1人程度はふるさと納税をやっていると言うことです。

豆知識

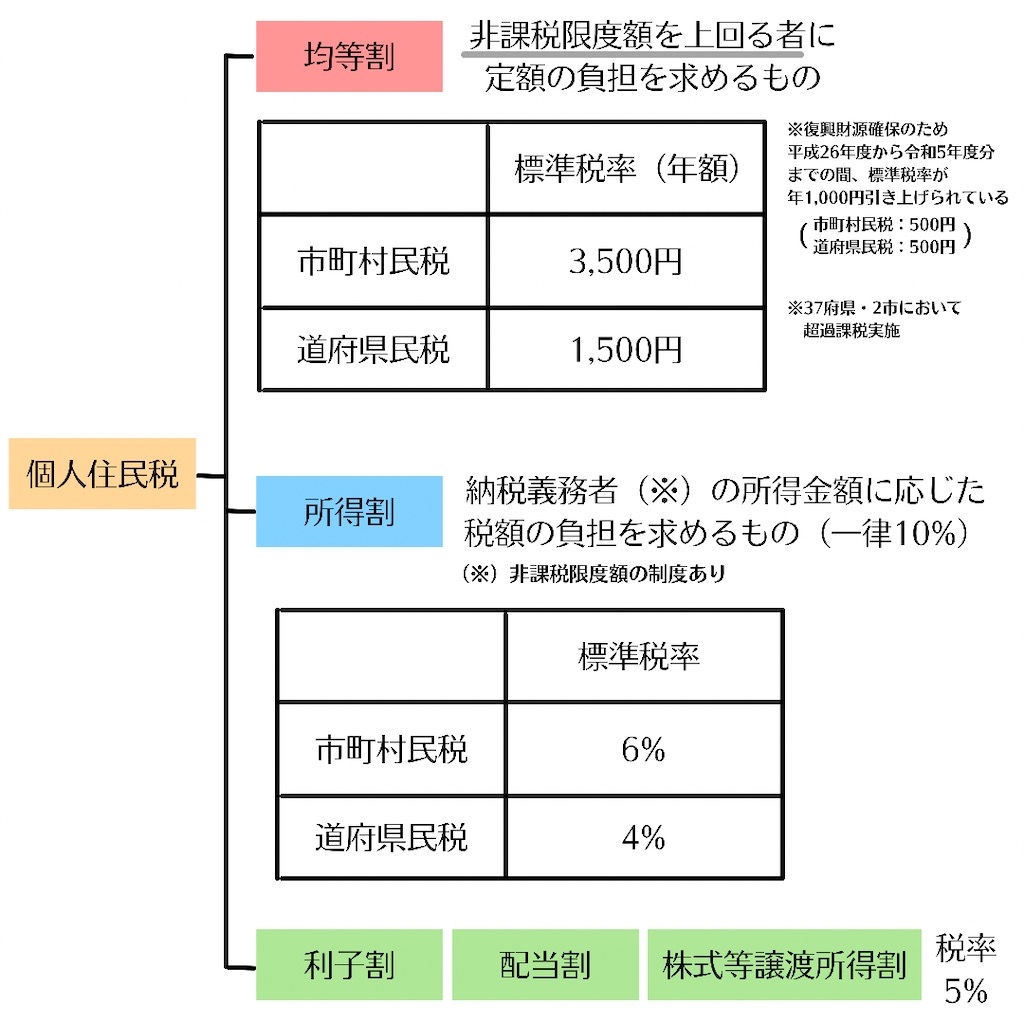

【均等割】

均等割は個人住民税の固定金額の部分であり変動することがありません。

【所得割】

所得割は、所得金額によって課税される住民税であり、課税標準額は〈所得金額−所得控除金額〉となっています。

納税者表を見る際に、参考にしてみてください!

所得税・住民税の確認方法

税金が控除されるけどいくら払っているかわからない

専業主婦で、制度を利用したいけど旦那がいくら払っているかわからない・・・

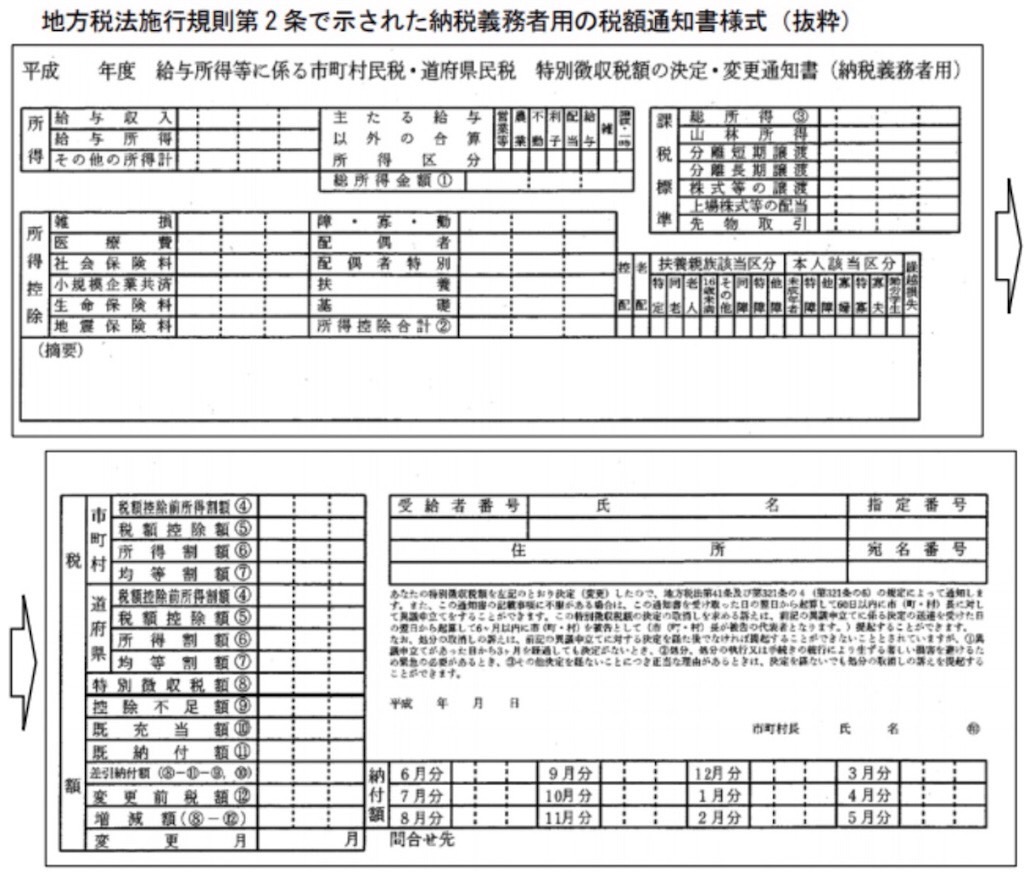

というような方々は、所得税については源泉徴収票、住民税については住民税決定通知書をもらっているはずなので確認してみてください。

但し、源泉徴収票と住民税決定通知書は受け取るタイミングが違うため注意が必要!

所得税

〈源泉徴収票〉

所得税は毎月の給与やボーナスから天引きしておき、年間所得が決定する12月の段階で所得税の税額を計算し、年末調整にて天引き分と差し引きした金額となっています。

住民税

〈住民税決定通知書〉

住民税は前年(1月〜12月)の所得に対して決まった金額を、6月から1年間かけて支払います。社会人1年目の場合は2年目の6月から急に金額が増えるので注意が必要です!!

住宅ローンとふるさと納税を併用する際の注意点

税金を少しでも減らしたいから、どちらの制度も利用する場合はどういった注意点が必要なのかご説明していこうと思います。

まず、住宅ローン控除を受ける場合初年度に確定申告をしなければなりません。この確定申告をする場合、所得税・住民税の控除は以下の順番で処理されます。

処理される順番【確定申告】

- 所得控除としてふるさと納税の寄付金額が控除される

- 課税所得額が確定し、所得税の納税額が決まる

- 所得控除から住宅ローン控除の控除額が控除される

- 所得税から差し引きした控除額が余った場合住民税から住宅ローン控除が適用される

- 住民税からふるさと納税の寄付金額が控除される

これを見て、これは損する可能性があると分かりますか?

分かる方は、しっかりと住宅ローン控除の制度をよく理解していると言えます!

まだ確定申告をする前で助かりましたが・・・私たちが知ったのは最近で全然知りもしませんでした!💦

ポイント:住宅ローン控除の住民税控除は13万6500円が上限額となる点です

参考例

所得納税額が〔ふるさと納税をしている場合:15万円〕〔ふるさと納税をしていない場合:20万円〕、〔住民税:20万円〕とします。

ふるさと納税をしている場合

住宅ローン控除額40万円 – 所得税額15万円 = 25万円

残りの控除額25万円は住民税の控除として扱われます。(住宅ローン控除は所得税と住民税に適用されるため)

ですが、住民税の控除上限額は13万6500円となるので、

残りの控除額25万円 – 住民税13万6500円 = 11万3500円

住宅ローン控除は所得税と住民税の控除となるので、残り11万3500円は控除対象がないためなくなってしまいます。

ふるさと納税をしていない場合

住宅ローン控除額40万円 – 所得税額20万円 = 20万円

残りの控除額20万円は住民税の控除として扱われます。(住宅ローン控除は所得税と住民税に適用されるため)

ですが、住民税の控除上限額は13万6500円となるので、

残りの控除額20万円 – 住民税13万6500円 = 6万3500円

住宅ローン控除は所得税と住民税の控除となるので、残り6万3500円は控除対象がないためなくなってしまいます。

結果

おわかりでしょうか?

ふるさと納税をした場合でもしていない場合でも、控除対象がなくなってしまい残ってしまいます。しかし、住民税の残りは6万3500円と変わりません。※この金額は例の為、実際に払っている税額の確認をお願いします

ふるさと納税を払った分だけ損をしてしまったと言うことになります。

ワンストップ特例制度による住宅ローン控除の最大活用

ふるさと納税控除には、「確定申告をする方法」と「ワンストップ特例制度を利用する方法」の2通りあります。

確定申告でする場合は、先程のように損をしてしまう可能性がありますが、ワンストップ特例制度を活用することにより、住宅ローン控除とふるさと納税控除を最大限活用することができます。

ワンストップ特例制度の利用をすすめる訳

ワンストップ特例制度は住民税が控除対象となるため

※住宅ローン控除を受ける場合は、初年度に確定申告を受ける必要があるためワンストップ特例制度は利用できません。

ワンストップ特例制度を受けられる条件

- 確定申告の必要がない給与所得者

- 年間のふるさと納税寄付先が5つの自治体以内の人

ワンストップ特例制度を利用する場合は以下の順番で処理されます。

処理される順番【ワンストップ特例制度】

- 所得税から住宅ローン控除が適用される

- 所得税分から住宅ローン控除が残った場合は住民税から控除される(控除額最大13万6500円)

- 住民税からふるさと納税の寄付金額が控除される

参考例

ふるさと納税を3万円している場合(控除額)〔所得税を20万円〕、〔住民税を20万円〕とします。

住宅ローン控除額40万円 – 所得税額20万円 = 20万円

残りの控除額20万円は住民税の控除として扱われます。(住宅ローン控除は所得税と住民税に適用されるため)

住民税の控除上限額は13万6500円となるので、

残りの控除額20万円 – 住民税13万6500円 = 6万3500円

ふるさと納税控除額は

6万3500円 – 3万円 = 残りの住民税額(3万3500円)

となり、翌年の住民税は3万3500円になります。

まとめ

今回は、住宅ローン控除とふるさと納税の併用した場合の注意点についてまとめてみました。

併用することで得にも損にも転んでしまうため、やり方をしっかり学んでからやるようにしると良いです!

この記事で伝えたかった事

- ふるさと納税利用率は現在10.8%で10人に1人が利用し年々増加している

- 住宅ローン控除とふるさと納税の税金控除は所得税と住民税からされる

- 所得税は源泉徴収票で確認できて、12月または1月に配布される

- 住民税は住民税決定通知書で確認でき、6月に配布される

- 住宅ローン控除とふるさと納税を併用する場合、住宅ローン控除は初年度確定申告をするので控除される処理手順が違い、損をする可能性がある

- ふるさと納税控除を受けるには、確定申告とワンストップ特例制度があり、ワンストップ特例制度であれば最大限の控除を受ける事が出来る

おすすめ納税サイト

コメント